부모님이 남긴 재산을 배우자가 상속받을 경우, 상속세 부담이 상당할 수 있다.

특히 한국의 상속세율은 OECD 국가 중에서도 높은 편이기 때문에 미리 절세 전략을 세우는 것이 중요하다. 이번 글에서는 배우자 상속세의 기본 개념과 공제 제도, 효과적인 절세 전략을 소개한다.

1. 배우자 상속세, 왜 부담이 클까?

배우자가 재산을 상속받을 때 세금 부담이 클 수 있는 이유는 한국의 상속세율이 높고, 공제 한도가 제한적이기 때문이다.

✔️ 한국의 상속세율 구조

한국의 상속세는 누진세율이 적용되며, 상속받은 금액에 따라 세율이 달라진다.

- 1억 원 이하: 10%

- 5억 원 이하: 20%

- 10억 원 이하: 30%

- 30억 원 이하: 40%

- 30억 원 초과: 50%

✔️ 배우자 상속공제란?

배우자가 상속을 받을 경우 일정 부분 공제를 받을 수 있다.

- 배우자가 실제로 상속받은 금액이 최대 30억 원까지 공제 가능

- 공제 금액을 초과하는 상속분에 대해서는 10%~50%의 세율 적용

2. 배우자 상속세 절세 전략

✔️ 1) 배우자 상속공제 최대한 활용하기

배우자가 실제로 상속받은 금액이 30억 원 이하라면, 상속세 부담이 크지 않다. 하지만 이를 초과하면 추가 세금 부담이 발생할 수 있으므로, 배우자에게 재산을 분산하는 방법을 고려할 수 있다.

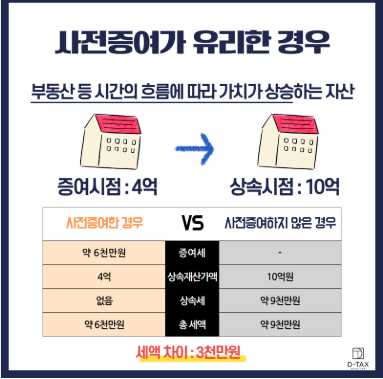

✔️ 2) 사전 증여 활용하기

배우자에게 미리 재산을 증여하면 상속세 부담을 낮출 수 있다.

- 10년 동안 최대 6억 원까지 증여세 없이 증여 가능

- 미리 증여하면 향후 상속재산 평가액을 줄일 수 있음

다만, 증여 후 10년 이내에 상속이 발생하면 증여 재산이 상속세 과세 대상이 되므로 주의해야 한다.

✔️ 3) 생명보험 활용하기

보험을 활용하면 배우자의 상속세 납부 부담을 줄일 수 있다.

- 피상속인(재산을 남기는 사람)이 사망할 경우 보험금은 상속세 재원으로 활용 가능

- 보험금을 받는 배우자는 세금 부담 없이 현금을 확보할 수 있음

특히 종신보험을 활용하면 사망 후 배우자가 안정적인 생활을 할 수 있는 재원을 마련할 수 있다.

✔️ 4) 부동산을 활용한 절세 전략

배우자가 상속받는 재산이 부동산이라면 부동산 신탁을 활용하는 것도 방법이다.

- 부동산을 신탁하면 상속재산 평가액을 낮출 수 있음

- 배우자가 일정 기간 동안 안정적으로 수익을 받을 수 있도록 설계 가능

또한, 상속세 신고 후 연부연납(최대 5년 분할 납부)을 신청하면 현금 부담을 줄일 수 있다.

3. 배우자 상속세 절세 시 주의할 점

✔️ 1) 배우자 상속공제를 받으려면 반드시 신고해야 함

배우자 상속공제를 받으려면 상속세 신고 시 관련 서류를 제출해야 함. 신고를 누락하면 공제를 받을 수 없으므로 주의해야 한다.

✔️ 2) 부동산 증여 시 양도소득세 고려

- 부동산을 배우자에게 증여할 경우, 양도소득세가 발생할 수 있음

- 따라서 전문가 상담을 통해 최적의 절세 전략을 마련하는 것이 중요하다.

✔️ 3) 명의 신탁(차명 보유) 주의

배우자 명의로 재산을 등록하는 것은 불법이며, 세금 추징 대상이 될 수 있다.

- 차명 부동산은 나중에 법적 분쟁의 원인이 될 수도 있음

- 국세청이 불법 증여를 감시하고 있으며, 적발될 경우 증여세 및 과태료가 부과됨

🔹 결론

배우자가 부모님의 재산을 상속받을 때 상속세 부담을 줄이기 위해서는 배우자 상속공제 활용, 사전 증여, 보험 및 신탁 활용 등의 전략이 필요하다.

또한, 상속세 신고를 정확히 하고, 부동산 양도소득세 및 차명 보유 문제를 피하는 것이 중요하다. 미리 대비하여 배우자의 상속세 부담을 최소화하는 것이 필요하다.

'금융.경제' 카테고리의 다른 글

| 서울 사랑 상품권 혜택 총정리 (2) | 2025.03.13 |

|---|---|

| 배우자 상속세 페지 vs 유지 논란 정리 (6) | 2025.03.09 |

| 자녀에게 재산 물려 주려면? 상속세 절세 전략 (2) | 2025.03.09 |

| 은퇴자 필독 ! 배우자 상속세 대비법 (1) | 2025.03.09 |

| 배우자 상속세 폐지 논란 ? (1) | 2025.03.09 |